सुर्ख़ियों में क्यों?

8 अप्रैल, 2025 को प्रधान मंत्री मुद्रा योजना (PMMY) के 10 वर्ष पूरे हो गए।

PMMY के बारे में

- मंत्रालय: वित्त मंत्रालय

- शुरुआत: वर्ष 2015

- PMMY के अंतर्गत मुद्रा ऋण किसी भी बैंक, सूक्ष्म वित्त संस्थानों (Micro Finance Institutions: MFIs), गैर-बैंकिंग वित्तीय कंपनियों (Non-Banking Financial Companies: NBFCs) तथा क्षेत्रीय ग्रामीण बैंकों आदि की नजदीकी शाखा से प्राप्त किया जा सकता है।

- कर्ज लेने वाला व्यक्ति मुद्रा ऋण के लिए उदयमित्र पोर्टल (Udyamimitra portal) पर ऑनलाइन आवेदन भी कर सकता है।

- मुद्रा/ MUDRA (माइक्रो यूनिट्स डेवलपमेंट एंड रिफाइनेंस एजेंसी लिमिटेड) अपने मध्यस्थों अर्थात् बैंकों, MFIs और NBFCs को पुनर्वित्त सहायता प्रदान करती है।

- मुद्रा एक पुनर्वित्त एजेंसी (Refinance Agency) है, न कि प्रत्यक्ष ऋण देने वाली संस्था।

- मुद्रा एक वेब पोर्टल का प्रबंधन करके PMMY डेटा की निगरानी करती है। साथ ही, PMMY के तहत दिए गए ऋणों के लिए गारंटी की सुविधा प्रदान करती है और समय-समय पर इसे सौंपी गई अन्य गतिविधियों का संचालन भी करती है।

- मुद्रा ऋण की श्रेणियां:

- शिशु: 50,000 रुपये तक का ऋण;

- किशोर: 50,000 रुपये से 5 लाख रुपये तक का ऋण;

- तरुण: 5 लाख से 10 लाख रुपये तक का ऋण; तथा

- तरुण प्लस: 10 लाख रुपये से अधिक और 20 लाख रुपये तक का ऋण।

- तरुण प्लस उन उद्यमियों के लिए एक विशेष श्रेणी है, जिन्होंने 'तरुण' श्रेणी के तहत पिछले ऋण का सफलतापूर्वक भुगतान किया है।

- वित्तीय सहायता के प्रकार: टर्म लोन (Term Loan); ओवरड्राफ्ट सीमा (Overdraft Limit); कार्यशील पूंजी (Working Capital); पूंजीगत सामानों की खरीद के लिए कंपोजिट ऋण (Composite Loan for Acquiring Capital) आदि।

- प्रधान मंत्री जन धन योजना (PMJDY) के अंतर्गत स्वीकृत 10,000 रुपये की ओवरड्राफ्ट राशि को भी PMMY के अंतर्गत मुद्रा ऋण के रूप में वर्गीकृत किया गया है।

मुद्रा योजना से अन्य लाभ

|

PMMY की मुख्य विशेषताएं

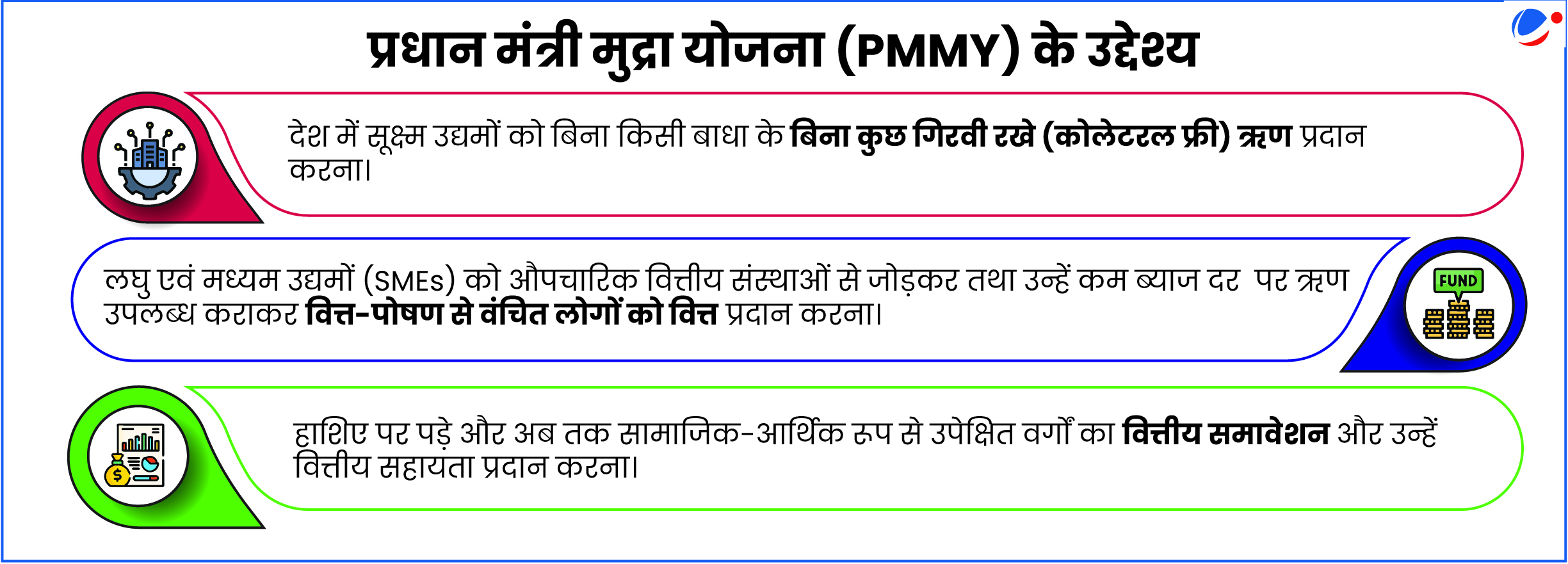

- गिरवी या जमानत (Collateral) की आवश्यकता नहीं: मुद्रा योजना के तहत ऋण प्राप्त करने के लिए किसी चीज को गिरवी रखने या किसी गारंटर की आवश्यकता नहीं पड़ती है।

- ऋण की गारंटी क्रेडिट गारंटी फंड फॉर माइक्रो यूनिट्स (CGFMU) द्वारा दी जाती है। यह भारत सरकार द्वारा स्थापित एक ट्रस्ट फंड है, जिसका प्रबंधन ट्रस्टी के रूप में नेशनल क्रेडिट गारंटी ट्रस्टी कंपनी (NCGTC) द्वारा किया जाता है।

- ब्याज दर: ब्याज दरों को विनियमन मुक्त कर दिया गया है यानी ऋणदाता संस्थाएं स्वयं अपनी ब्याज दरें तय कर सकती हैं।

- हालांकि, योजना के कार्यान्वयन में सुधार के लिए, PMMY के तहत सभी पात्र आवेदकों को शिशु सेगमेंट ऋण का त्वरित भुगतान करने पर 12 महीने की अवधि के लिए 2% की ब्याज छूट दी जाती है।

- इसके अलावा, मुद्रा (MUDRA) ने महिला उद्यमियों को ऋण प्रदान करने वाले MFIs/ NBFCs को अपनी ब्याज दरों में 25 बेसिस प्वाइंट्स (bps) की छूट दी है।

- ऋण में लगातार वृद्धि (शिशु से तरुण तक): किशोर श्रेणी के ऋणों की हिस्सेदारी वित्त वर्ष 2016 के 5.9% से बढ़कर वित्त वर्ष 2025 में 44.7% हो गई है। ये आंकड़े सूक्ष्म से लघु उद्यमों की ओर बढ़ने का संकेत है।

- तरुण श्रेणी भी गति पकड़ रही है, जो साबित करती है कि मुद्रा (MUDRA) केवल व्यवसाय शुरू करने पर ही केंद्रित नहीं है, बल्कि उन्हें बढ़ाने में भी मदद करती है।

- क्षेत्रीय असमानता को कम करने में मदद करती है: SBI की एक रिपोर्ट के अनुसार, मुद्रा ऋणों के वितरण में बदलाव आया है। विकसित क्षेत्रों को आवंटित अनुपात में कमी आई है, जबकि अविकसित क्षेत्रों, जैसे- बिहार, उत्तर प्रदेश, ओडिशा और पूर्वोत्तर क्षेत्रों को ऋण आवंटन में उल्लेखनीय वृद्धि हुई है।

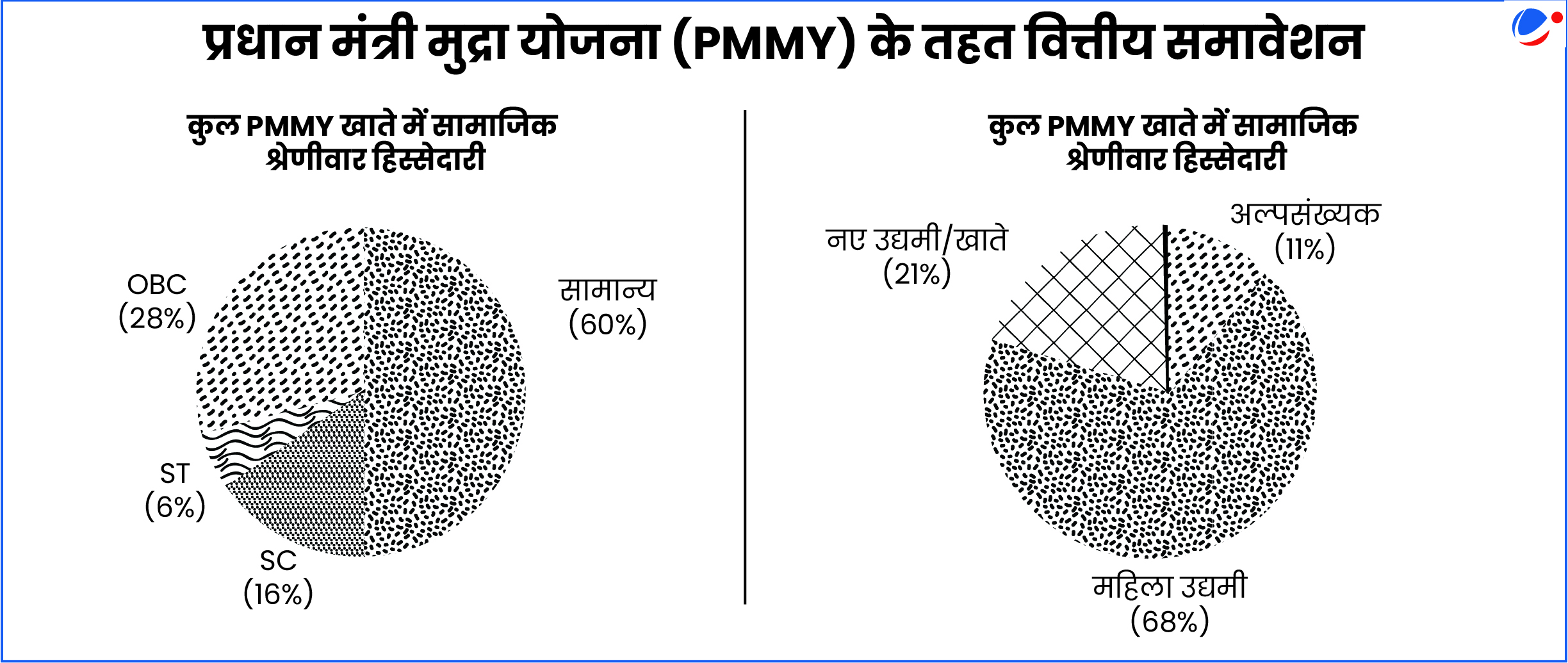

- पहली बार उद्यम करने वालों को बढ़ावा: मुद्रा के तहत दिए गए 52 करोड़ ऋणों में से 10.6 करोड़ से अधिक ऋण पहली बार उद्यम करने वालों को दिए गए हैं।

- अन्य कार्यक्रमों के साथ तालमेल: मुद्रा, सूक्ष्म उद्यमों को बढ़ावा देने के लिए एक पहल है। यह पहल इन सूक्ष्म उद्यमों को समर्थन देने के लिए मेक इन इंडिया पहल, राष्ट्रीय शहरी आजीविका मिशन, राष्ट्रीय ग्रामीण आजीविका मिशन आदि के साथ अच्छी तरह से समन्वय करती है।

PMMY से जुड़े मुद्दे

- मुद्रा ऋण में उच्च NPAs: वित्त वर्ष 2025 में PMMY के तहत गैर-निष्पादित परिसंपत्तियां (NPAs) कुल मिलाकर 2.21% हैं। सार्वजनिक क्षेत्रक के बैंकों ने 3.6% का उच्च औसत NPA दर्ज किया है।

- हालांकि, हालिया दिनों में मुद्रा लोन के तहत NPAs में सुधार हो रहा है।

- योजना के डिजाइन से संबंधित मुद्दे:

- क्रेडिट गारंटी फंड फॉर माइक्रो यूनिट्स (CGFMU) के तहत, डिफॉल्ट ऋण के लिए कवर की जाने वाली राशि की ऊपरी सीमा 15% है। यह बैंकों के लाभों को सीमित करती है। इसका अर्थ है कि यदि ऋण चुकाने में कोई डिफॉल्ट होता है, तो CGFMU केवल ऋण की राशि के 15% तक ही गारंटी प्रदान करता है।

- अन्य मुद्दे: उच्च गारंटी शुल्क; पुनर्वित्त के मामले में ब्याज की उच्च दरें; जमानत मुक्त ऋण होने के कारण डिफ़ॉल्ट होने का जोखिम; इत्यादि।

- कार्यान्वयन से जुड़ी चुनौतियां: ज्यादातर ऋण लेने वाले को बुनियादी दस्तावेजों के बारे में जानकारी नहीं होती। ऋण आवेदकों की अधिकांश अस्वीकृति CIBIL जांच स्तर पर और आवश्यक दस्तावेज प्रस्तुत न करने के कारण होती है।

- ऋण अनुशासन का अभाव: कभी-कभी ऋण को व्यक्तिगत उपयोग के लिए खर्च कर दिया जाता है। इससे ऋण के पुनर्भुगतान में चूक होती है।

- खराब निगरानी और मूल्यांकन: सूक्ष्म उद्यमियों के प्रदर्शन की निगरानी के लिए मानकीकृत प्रक्रिया का अभाव है, क्योंकि ऋणी का बार-बार एक श्रेणी से दूसरी श्रेणी में स्थानांतरण होता रहता है।

मुद्रा ऋण में सुधार के लिए उठाए जाने वाले कदम

- वित्तीय जागरूकता का प्रसार करना: उद्यमियों के बीच वित्तीय साक्षरता को बढ़ावा देना आवश्यक है, ताकि वे अपने वित्त का प्रभावी प्रबंधन, डिफॉल्ट दरों में कमी, वित्तीय स्थिति में सुधार, और व्यवसाय संचालन को विस्तार देने के लिए आवश्यक ज्ञान व समझ प्राप्त कर सकें। इससे उन्हें दीर्घकालिक सफलता के लिए सशक्त बनाया जा सकेगा।

- संवर्धित ऋण गारंटी योजना (Enhanced Credit Guarantee Scheme: ECGS): इससे बैंकों को लघु और सूक्ष्म उद्यमों को अधिक ऋण देने के लिए प्रोत्साहित करने में मदद मिलेगी।

- महिला उद्यमियों के लिए ऋण सीमा बढ़ाना: महिला-नेतृत्व वाले उद्यमों को प्रोत्साहित करने के लिए उच्च ऋण सीमा, ब्याज में विशेष छूट, या महिलाओं के लिए लक्षित योजनाएं प्रदान की जानी चाहिए। इससे योजना की पहुँच और प्रभावशीलता दोनों में वृद्धि हो सकेगी।

- एक मजबूत निगरानी और मूल्यांकन फ्रेमवर्क (Robust Monitoring and Evaluation Framework: RMEF) लागू करना: वास्तविक समय में ऋण वितरण, उपयोग और पुनर्भुगतान को ट्रैक करने के लिए प्रौद्योगिकी का लाभ उठाना चाहिए। इससे पारदर्शिता सुनिश्चित होगी, ऋण का दुरुपयोग कम होगा और योजना की दक्षता में सुधार होगा। साथ ही, इससे हितधारकों का विश्वास भी बढ़ेगा।

निष्कर्ष

औसत ऋण आकार में वृद्धि, MSME ऋण की बढ़ती हिस्सेदारी तथा सूक्ष्म से लघु उद्यमों की ओर संक्रमण, प्रधान मंत्री मुद्रा योजना (PMMY) के बढ़ते प्रभाव को दर्शाते हैं। PMMY न केवल स्वरोजगार और रोजगार सृजन को बढ़ावा दे रही है, बल्कि भारत की जमीनी अर्थव्यवस्था को भी मजबूत कर रही है और समान विकास को आगे बढ़ा रही है।