सुर्ख़ियों में क्यों?

1 जनवरी, 2025 से स्विट्जरलैंड ने भारत के साथ अपने दोहरे कराधान परिहार समझौते (Double Taxation Avoidance Agreement: DTAA) में मोस्ट फेवर्ड नेशन (MFN) क्लॉज को निलंबित कर दिया है।

भारत-स्विट्जरलैंड DTAA-MFN मुद्दा

|

दोहरे कराधान परिहार समझौते (DTAA) के बारे में

- परिचय: यह दो या अधिक देशों के बीच एक ऐसी संधि होती है, जो यह सुनिश्चित करती है कि करदाता (व्यक्तियों या व्यवसायों) को एक ही आय पर दोनों देशों में कर का भुगतान न करना पड़े।

- भारत ने 90 से अधिक देशों के साथ DTAA पर हस्ताक्षर किए हैं। इनमें विश्व की कुछ बड़ी अर्थव्यवस्थाएं भी शामिल हैं, जैसे- संयुक्त राज्य अमेरिका, ब्रिटेन, संयुक्त अरब अमीरात, सिंगापुर, मॉरीशस, आदि।

- DTAA कैसे काम करता है? मूल देश बनाम स्रोत देश

- मूल देश (Residence Country): जिस देश में करदाता रहता है या निवास करता है उसे मूल देश (गृह देश) कहा जाता है।

- स्रोत देश (Source Country): जिस देश से आय अर्जित की जाती है उसे स्रोत देश (विदेशी राष्ट्र) कहा जाता है।

- DTAA यह सुनिश्चित करता है कि एक ही आय पर दो बार कर नहीं लगाया जाए - एक बार स्रोत देश में (जहां यह अर्जित की गई है) और दूसरी बार मूल देश में (जहां करदाता निवास करता है)।

दोहरे कराधान परिहार समझौते (DTAA) में MFN क्लॉज

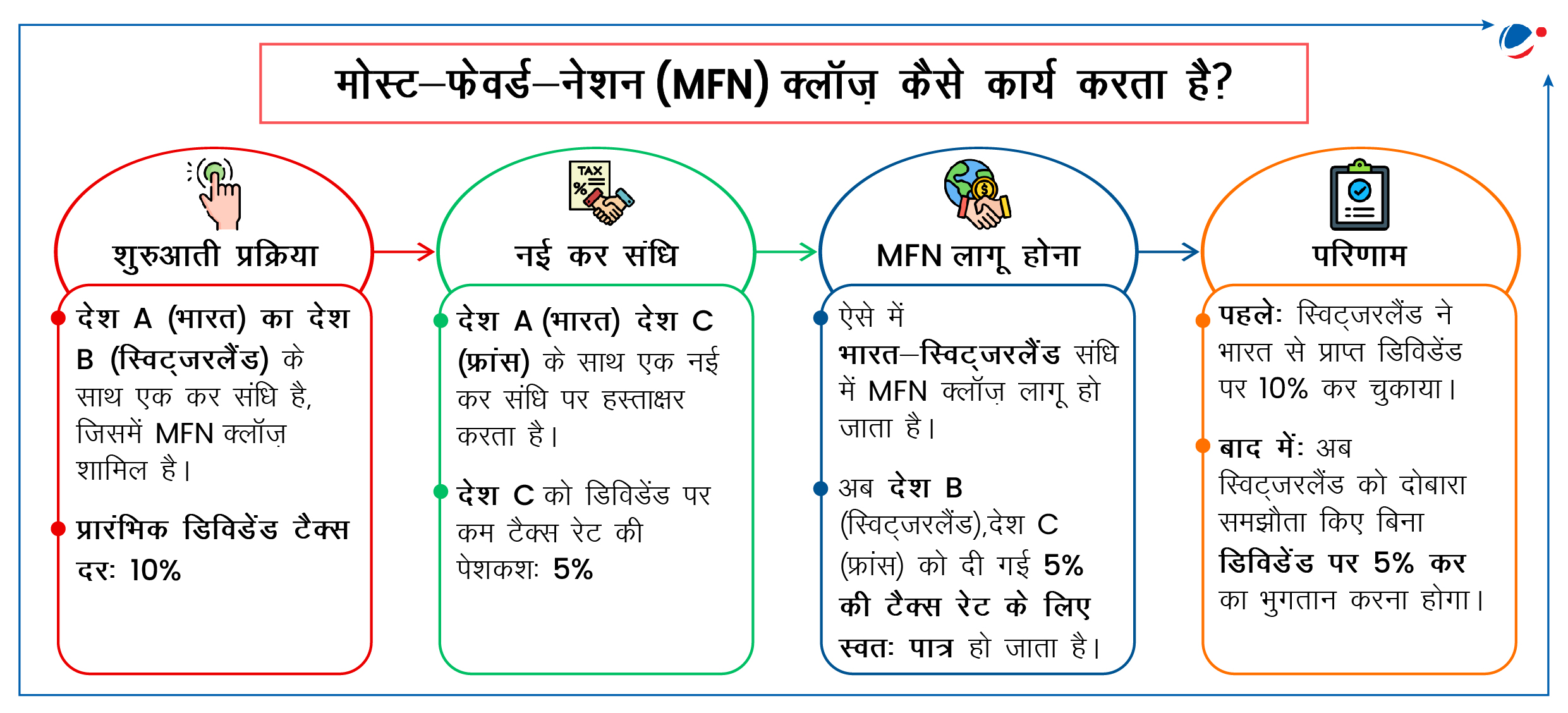

- परिभाषा: DTAA के अंतर्गत MFN क्लॉज कर संधि से जुड़ा एक प्रावधान है, जो यह सुनिश्चित करता है कि कोई देश दूसरे देश को भी वही या उससे बेहतर कर लाभ प्रदान करे जो वह अपने किसी अन्य "सबसे पसंदीदा (Most favored)" संधि साझेदार को प्रदान करता है।

- यदि भारत किसी तीसरे देश (जैसे फ्रांस) को लाभांश या अन्य आय पर कम कर दर (Tax rate) की पेशकश करता है, तो स्विट्जरलैंड भी अपने करदाताओं के लिए समान अनुकूल दर का दावा कर सकता है।

- MFN सिद्धांत WTO फ्रेमवर्क में भी शामिल है।

- DTAA-MFN क्लॉज संधि में हस्ताक्षरकर्ता देशों के बीच कर छूट संबंधी लाभ की समानता सुनिश्चित करता है, जबकि WTO का MFN सिद्धांत किसी एक WTO सदस्य को दिए गए व्यापार लाभ को सभी अन्य सदस्यों को प्रदान करके समान व्यापार व्यवहार अनिवार्य करता है।

- WTO का MFN सिद्धांत: इसे जनरल एग्रीमेंट ऑन टैरिफ्स एंड ट्रेड (GATT) के अनुच्छेद 1, जनरल एग्रीमेंट ऑन ट्रेड इन सर्विसेज (GATS) के अनुच्छेद 2, और बौद्धिक संपदा अधिकारों के व्यापार-संबंधी पहलू (Trade-Related Aspects of Intellectual Property Rights: TRIPS) के अनुच्छेद 4 में संहिताबद्ध किया गया है।

वैश्विक कर प्रशासन में DTAA का महत्त्व

- कानूनी निश्चितता: DTAAs करदाताओं को उनके कर दायित्वों पर स्पष्ट दिशा-निर्देश प्रदान करते हैं, कानूनी निश्चितता की भावना प्रदान करते हैं तथा वित्तीय और व्यावसायिक योजना बनाने में सहायता करते हैं।

- DTAA के तहत 'पारस्परिक समझौता प्रक्रिया (Mutual Agreement Procedures: MAP) का प्रावधान होता है। जैसे- भारत और जापान के बीच ट्रांसफर प्राइसिंग विवादों को सुलझाने के लिए इसका इस्तेमाल किया जाता है।

- ट्रांसफर प्राइसिंग वास्तव में बहुराष्ट्रीय कंपनियों द्वारा कर से बचने के लिए अपनाया जाने वाला एक तरीका है।

- DTAA के तहत 'पारस्परिक समझौता प्रक्रिया (Mutual Agreement Procedures: MAP) का प्रावधान होता है। जैसे- भारत और जापान के बीच ट्रांसफर प्राइसिंग विवादों को सुलझाने के लिए इसका इस्तेमाल किया जाता है।

- राजस्व की चोरी पर लगाम: ये समझौते सीमा पार आय के लिए निश्चित कर अनुपालन उपाय निर्धारित करके कर चोरी पर अंकुश लगाने में मदद करते हैं।

- कुछ DTAA में एंटी-एब्यूज धाराएं शामिल की गई हैं, जैसे कि भारत-मॉरीशस DTAA को ट्रीटी शॉपिंग और धन की राउंड-ट्रिपिंग को रोकने के लिए संशोधित किया गया है।

- कर बचत: DTAA का लाभ उठाकर व्यक्ति और व्यवसाय देशों के बीच कम कर दरों का लाभ उठा सकते हैं, जिससे कर बचत होगी।

- TDS दरों में कमी: यह समझौता भारत में प्राप्त लाभांश पर TDS (स्रोत पर कर कटौती) दरों को भी कम करता है। इससे अधिक बचत हो सकती है, खासकर उन लोगों के लिए जिनकी लाभांश आय अधिक है।

DTAA की संरचना से जुड़ी हुई चुनौतियां

- ट्रीटी शॉपिंग एवं इसका दुरुपयोग: कंपनियां पर्याप्त व्यावसायिक परिचालन के बिना भी अनुकूल संधियों वाले देशों के माध्यम से निवेश कर टैक्स को कम करने के लिए DTAA का दुरुपयोग करती हैं। यदि कोई देश DTAA में शामिल न हो, लेकिन वहां की कोई कंपनी या रेजिडेंट इस समझौते का दुरुपयोग करते हुए निवेश के माध्यम से टैक्स से बचने का प्रयास करती/ करता है, तो उसे ट्रीटी शॉपिंग कहते हैं।

- उदाहरण के लिए- मॉरीशस का इस्तेमाल विदेशी निवेशकों द्वारा भारत-मॉरीशस DTAA के तहत पूंजीगत लाभ कर छूट का दावा करने के लिए भारत में फंड भेजने के लिए किया जाता था।

- DTAA की व्याख्या एवं इसके प्रावधानों के कार्यान्वयन से जुड़े हुए मुद्दे: देशों के बीच DTAA प्रावधानों की व्याख्या में मतभेद विवादों और दोहरे कराधान को जन्म देते हैं।

- घरेलू कानूनों के साथ सामंजस्य का अभाव: DTAA प्रावधानों का अक्सर घरेलू कर कानूनों के साथ टकराव होता रहता है। इससे भ्रम और अनुपालन संबंधी चुनौतियां पैदा होती हैं।

- उदाहरण- हाल ही में चर्चा में रहा 2023 का भारत-स्विट्जरलैंड नेस्ले मुद्दा।

- विवाद समाधान तंत्र की अक्षमता: पारस्परिक समझौता प्रक्रिया (Mutual Agreement Procedure: MAP) के तहत विवादों को सुलझाने में देरी और दक्षता की कमी वास्तव में करदाताओं के लिए अनिश्चितता पैदा करती है।

- MAP करदाताओं के लिए कर विवादों के समाधान के लिए उपलब्ध एक विकल्प है, जो न्यायिक या आर्थिक प्रकृति के दोहरे कराधान को जन्म देता है।

निष्कर्ष

स्विट्जरलैंड द्वारा भारत-स्विट्जरलैंड DTAA के MFN क्लॉज़ को निलंबित करना उभरते वैश्विक कर मानदंडों को और बेहतर बनाने की जरूरत को प्रदर्शित करता है। इसके साथ ही, यह संधि की स्पष्ट व्याख्या, घरेलू कानूनों का पालन और अंतर्राष्ट्रीय कर मानकों के अनुरूप समायोजन की आवश्यकता पर भी जोर देता है।

भारत-स्विट्जरलैंड संबंध: एक नज़र में |

|