सुर्ख़ियों में क्यों?

भारतीय रिज़र्व बैंक (RBI) ने अपनी द्विवार्षिक वित्तीय स्थिरता रिपोर्ट (Financial Stability Report: FSR) 2025 में भारतीय अर्थव्यवस्था में बढ़ते सार्वजनिक ऋण को रेखांकित किया है।

अन्य संबंधित तथ्य

- FSR रिपोर्ट वित्तीय स्थिरता और विकास परिषद (Financial Stability and Development Council: FSDC) की उप-समिति द्वारा भारत की वित्तीय प्रणाली की ताकत और इसकी स्थिरता के समक्ष जोखिमों का आकलन प्रस्तुत करती है।

- FSDC की स्थापना 2010 में हुई थी। इसकी अध्यक्षता केंद्रीय वित्त मंत्री करते हैं, और इसमें RBI, SEBI, PFRDA, और IRDAI जैसी विनियामक संस्थाओं के प्रमुख शामिल होते हैं।

- इसका मुख्य कार्य वित्तीय स्थिरता सुनिश्चित करना और विनियामक संस्थाओं के बीच समन्वय बनाए रखना है।

रिपोर्ट के मुख्य बिंदुओं पर एक नजर

- भारत वैश्विक संवृद्धि का नेतृत्व कर रहा है:

- मजबूत भारतीय अर्थव्यवस्था: उच्च घरेलू मांग और निवेश गतिविधियों में तेज़ी के कारण, भारत की वास्तविक GDP संवृद्धि दर, 2025-26 में 6.5% रहने का अनुमान है।

- मज़बूत वित्तीय संस्थान: अनुसूचित वाणिज्यिक बैंकों (SCBs) का सकल गैर-निष्पादित परिसंपत्ति (Gross non-performing asset: GNPA) अनुपात और निवल गैर-निष्पादित परिसंपत्ति (Net non-performing asset: NNPA) अनुपात कम होकर क्रमशः 2.3% और 0.5% हो गए जो विगत कई दशकों में सबसे कम है।

- कॉर्पोरेट क्षेत्र का बेहतर प्रदर्शन: बड़े कर्जदार समूहों का GNPA अनुपात सितंबर 2023 के 3.8% से घटकर मार्च 2025 में 1.9% रह गया।

- मुद्रास्फीति संबंधी रुझान:

- घरेलू मुद्रास्फीति दर: मई 2025 में उपभोक्ता मूल्य सूचकांक (CPI) आधारित मुद्रास्फीति दर 2.8% थी जो पिछले 6 वर्षों में सबसे कम है।

- आयातित मुद्रास्फीति दर: धीमी वैश्विक संवृद्धि से कमोडिटी और तेल की कीमतें कम हो सकती हैं, हालांकि मध्य-पूर्व में तनाव के कारण कुछ अनिश्चितता बनी हुई है।

- बढ़ता सार्वजनिक ऋण: 2024 में भारत का सार्वजनिक ऋण सकल घरेलू उत्पाद (GDP) का 80% से अधिक रहा है जो अन्य उभरती बाज़ार अर्थव्यवस्थाओं (Emerging Market Economies: EMEs) की तुलना में काफ़ी अधिक है।

- IMF के अनुसार, वैश्विक सार्वजनिक ऋण 2025 में 95% से अधिक रहने और 2030 के अंत तक 100% तक पहुँचने का अनुमान है।

भारत में सार्वजनिक ऋण के बारे में

- सार्वजनिक ऋण को 'राष्ट्रीय ऋण' भी कहते हैं। यह सरकार तथा सार्वजनिक क्षेत्रक की अन्य संस्थाओं द्वारा निजी क्षेत्र और विदेशी सरकारों से लिए गए ऋण की कुल संचित राशि है।

- इसमें केंद्र सरकार और राज्य सरकारों, दोनों का ऋण शामिल होता है, लेकिन अंतर-सरकारी देनदारियां (एक सरकार का दूसरी सरकार पर बकाया ऋण) शामिल नहीं होती हैं।

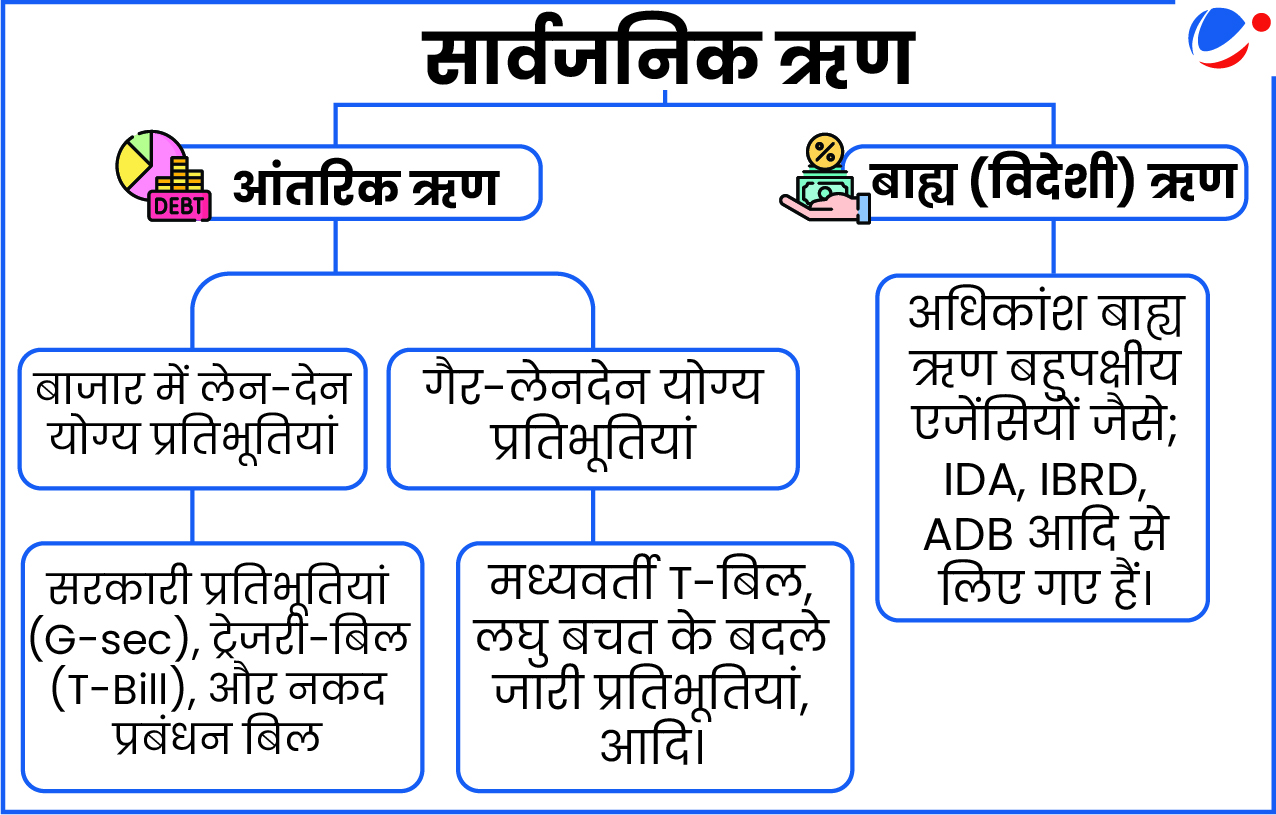

- सार्वजनिक ऋण दो प्रकार का हो सकता है:

- आंतरिक (Internal) ऋण: भारत में ही लिया गया ऋण।

- बाह्य या विदेशी (External) ऋण: विदेशी स्रोतों से लिया गया ऋण।

- केंद्रीय बजट 2025-2026 के अनुसार, भारत के कुल सार्वजनिक ऋण 18,174,284 करोड़ रुपये में से 96.59% आंतरिक और 3.41% बाह्य ऋण है।

- उच्च सार्वजनिक ऋण के प्रभाव:

- ब्याज भुगतान की राशि बढ़ जाती है।

- सार्वजनिक व्यय के लिए वित्तीय संसाधन कम पड़ जाते हैं।

- मुद्रास्फीति दर बढ़ सकती है।

- निजी निवेश कम हो सकता है।

- आर्थिक संवृद्धि कम हो सकती है और आने वाली पीढ़ी पर कर्ज का बोझ बढ़ सकता है।

भारत में सार्वजनिक ऋण के प्रबंधन का विधिक फ्रेमवर्क

|

भारत में उच्च सार्वजनिक ऋण के कारण

- सतत राजकोषीय घाटा: नियंत्रक एवं महालेखा परीक्षक (CAG) के अनुसार, वित्त वर्ष 2024-25 के लिए केंद्र सरकार का सकल राजकोषीय घाटा 15.77 लाख करोड़ रुपये था, जबकि संशोधित अनुमान 15.69 लाख करोड़ रुपये था।

- उच्च राजस्व व्यय: कुल व्यय 46.56 लाख करोड़ रुपये था, जिसमें से राजस्व व्यय 36.04 लाख करोड़ रुपये दर्ज किया गया।

- सब्सिडी (खाद्य, उर्वरक, ईंधन) तथा वेतन और पेंशन भुगतान पर अधिक व्यय होता है।

- बाह्य ऋण में वृद्धि: RBI के अनुसार, भारत का बाह्य ऋण मार्च 2024 के अंत में 668.8 बिलियन डॉलर था, जो मार्च 2025 के अंत तक 10% की वृद्धि के साथ 736.3 बिलियन डॉलर हो गया है।

- महामारी के दौरान व्यय:कोविड-19 के दौरान स्वास्थ्य-देखभाल और कल्याणकारी कार्यक्रमों पर व्यय बढ़ने के कारण केंद्र सरकार के ऋण में वृद्धि हुई है।

सार्वजनिक ऋण को प्रबंधित और कम करने के लिए आगे की राह

- 'ऋण-GDP अनुपात' का राजकोषीय लक्ष्य निर्धारित रखना: केंद्र सरकार ने वित्त वर्ष 2026-27 की शुरुआत से 31 मार्च, 2031 तक ऋण-GDP अनुपात को 50±1 % तक सीमित रखने का लक्ष्य रखा है।

- बॉण्ड स्विचिंग के ज़रिए सक्रिय ऋण प्रबंधन: बॉन्ड स्विचिंग एक ऐसी प्रक्रिया है जिसके तहत सरकार कम अवधि में मैच्योर होने वाले सरकारी बॉण्ड को बेचकर लंबी अवधि में मैच्योर होने वाले बॉण्ड खरीदती है।

- केंद्र सरकार पर बकाया बाज़ार उधारी की भारित औसत परिपक्वता अवधि (मूलधन चुकाने का औसत समय) 2018-19 में 10.4 साल थी, जो बढ़कर 2024-25 में 13.2 साल हो गई है।

- सब्सिडी का बेहतर तरीके से प्रबंधन और कर सुधार: जैसे, सब्सिडी के दुरुपयोग को रोकने के लिए पहल (PAHAL) योजना के तहत 4 करोड़ से अधिक डुप्लीकेट LPG कनेक्शन निरस्त किए गए; GST अनुपालन में सुधार (ई-चालान, AI-आधारित एनालिटिक्स आदि) के प्रयास किए गए।

- सार्वजनिक ऋण प्रबंधन प्राधिकरण (Public Debt Management Authority) की स्थापना: इससे RBI अपने मुख्य कार्य, यानी मौद्रिक नीति प्रबंधन और बैंकों के विनियमन पर ध्यान केंद्रित कर पाएगा।

निष्कर्ष

लगातार राजकोषीय घाटे और अधिक व्यय की वजह से भारत का सार्वजनिक ऋण उच्च स्तर पर बना हुआ है। हालांकि इससे आर्थिक संवृद्धि और कल्याण कार्यक्रमों को जारी रखने में मदद मिली है, लेकिन अब यह राजकोष पर बोझ बनता जा रहा है और इसका उच्च स्तर पर बने रहना जोखिम पैदा कर सकता है। आगे चलकर, ऋण स्तरों को कम करते हुए दीर्घकालिक विकास को समर्थन देने के लिए लक्षित राजकोषीय संयम, राजस्व जुटाने में सुधार और व्यय का प्रभावी तरीके से प्रबंधन जैसे कदम आवश्यक हो गए हैं।